住宅ローンの金利タイプ選びが未来を左右する

マイホームの購入は、多くの人にとって人生で最も大きな買い物のひとつです。夢の住まいを手に入れるという喜びの裏には、長期にわたる住宅ローンという現実が待っています。数千万円という借入を数十年かけて返済していく中で、最も重要な選択のひとつが「金利タイプの選択」です。

- 「固定金利と変動金利、どちらが自分に合っているのか分からない…」

- 「金利の違いで、総返済額が何百万円も変わるって本当?」

- 「今の金利水準で、どちらを選ぶのが賢いの?」

こうした疑問や不安を抱えている方は、決して少なくありません。実際、金利タイプの選び方次第で、将来の家計に大きな影響が出る可能性があります。だからこそ、住宅ローンを組む前に、金利の仕組みや特徴をしっかり理解しておくことが非常に重要です。

本記事では、初めて住宅を購入する方や、住宅ローンの仕組みに不安を感じている方に向けて、「固定金利」と「変動金利」の違いを分かりやすく解説します。それぞれのメリット・デメリットはもちろん、どんな人に向いているのか、金利タイプを選ぶ際のポイント、そして2025年現在の住宅ローン金利の動向まで、網羅的にご紹介していきます。

この記事を読むことで、住宅ローンの金利タイプ選びに自信を持てるようになり、安心してマイホーム購入に踏み出せるはずです。ぜひ最後までご覧ください。

この記事を読んで分かること

- 固定金利と変動金利の基本的な仕組みと違いが理解できる

- それぞれのメリット・デメリットが具体的に把握できる

- ライフスタイル別に、どちらの金利タイプが向いているかが分かる

- 金利タイプの選び方に必要なチェックポイントが整理できる

- 借り換えによる金利タイプの変更方法と注意点が分かる

- 2025年現在の住宅ローン金利動向と今後の見通しが把握できる

固定金利とは?メリット・デメリットを徹底解説

固定金利とは、住宅ローンの契約時に決めた金利が、返済期間中ずっと変わらないタイプの金利です。たとえば、35年ローンで1.5%の固定金利を選んだ場合、35年間ずっとその金利で返済を続けることになります。

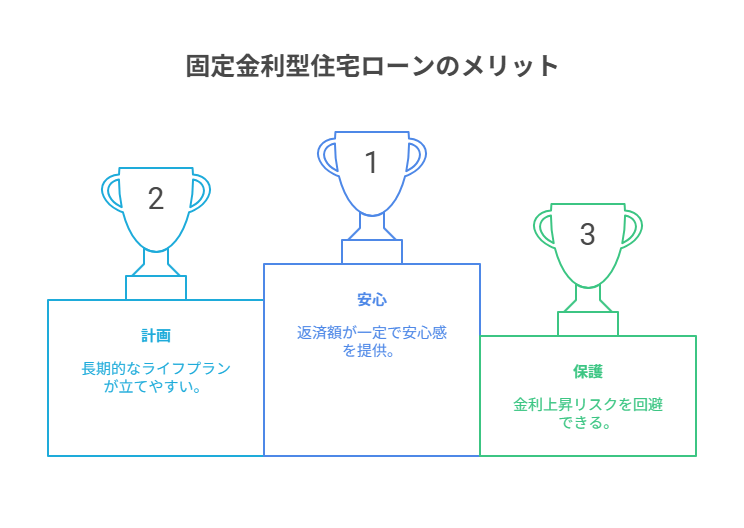

固定金利のメリット

- 返済額が一定で安心

- 長期的なライフプランが立てやすい

- 金利上昇リスクを回避できる

返済額が一定で安心

固定金利型住宅ローンは、契約時に決まった金利が返済期間中ずっと変わらないため、毎月の返済額が一定です。将来の金利上昇による返済額の増加リスクがなく、家計管理がしやすいのが大きなメリットです。教育費や老後資金など将来の支出を見据えたライフプランを立てやすく、安心して返済を続けられます。金利が低い時期に契約すれば、その低金利を長期間維持できる点も魅力です。安定した返済を重視する方にとって、固定金利型は非常に有力な選択肢と言えるでしょう。

長期的なライフプランが立てやすい

固定金利型住宅ローンは返済額が一定のため、教育費や老後資金など将来の支出を見据えた資金計画が立てやすくなります。収入や支出の予測がしやすく、安定した生活設計が可能になる点が大きなメリットです。金利変動の影響を受けないため、長期的なライフプランを重視する方にとって、安心して利用できる選択肢と言えるでしょう。

金利上昇リスクを回避できる

固定金利型住宅ローンは、契約時に決まった金利が返済期間中ずっと変わらないため、将来的に市場金利が上昇しても返済額が増える心配がありません。特に返済期間が長い住宅ローンでは、金利上昇による負担増を避けられる点が大きな安心材料となります。金利変動の影響を受けず、安定した返済が可能なため、将来の不確実性を避けたい方や、堅実な資金計画を重視する方に選ばれています。

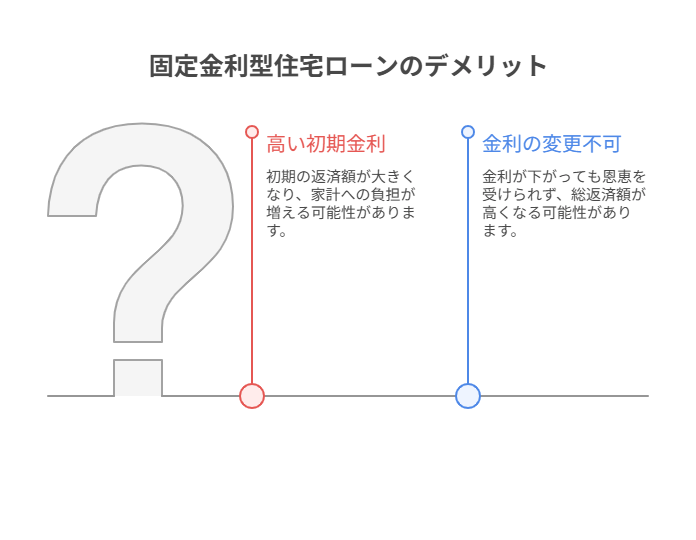

固定金利のデメリット

- 初期の金利が高め

- 途中で金利を変更できない

初期の金利が高め

固定金利型住宅ローンは、契約時に金利が固定される安心感がある一方で、一般的に変動金利型よりも金利水準が高めに設定される傾向があります。そのため、借入当初の返済額が大きくなり、家計への負担を重く感じることもあります。特に短期間での返済を希望する方や、初期の支出を抑えたい方にとっては注意が必要です。安定性を重視するか、初期負担を軽くするか、ライフプランに応じた選択が求められます。

途中で金利を変更できない

定金利型住宅ローンは、契約時に決まった金利が返済期間中ずっと適用されるため、将来的に市場金利が下がってもその恩恵を受けることができません。金利の変更ができないという点で柔軟性に欠けるのがデメリットです。結果として、金利の動向によっては変動金利型よりも総返済額が高くなる可能性もあります。金利の下落局面では不利になることもあるため、金利の先行きや自身の返済計画を慎重に見極める必要があります。

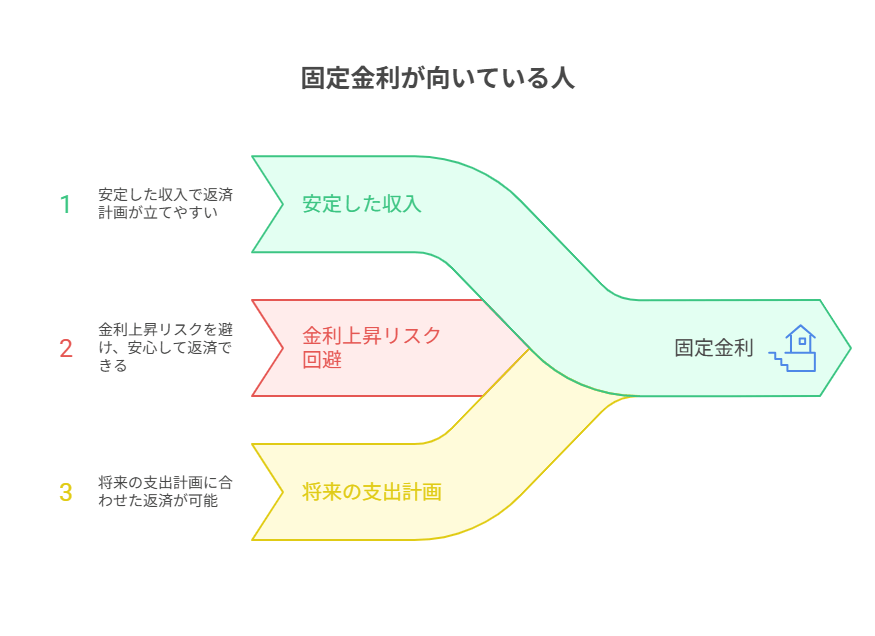

固定金利が向いている人

- 安定した収入があり、長期的な返済計画を重視する人

- 金利上昇リスクを避けたい人

- 子育てや教育費など、将来の支出が見込まれる人

安定した収入があり、長期的な返済計画を重視する人

毎月の収入が安定していて、長期的な資金計画を重視する人には固定金利型住宅ローンが適しています。返済額が一定のため、将来の収支を予測しやすく、教育費や老後資金などのライフイベントに備えた計画的な返済が可能です。金利変動の影響を受けない安心感もあり、安定した生活設計を望む方にとって、固定金利は信頼できる選択肢と言えるでしょう。

金利上昇リスクを避けたい人

将来的な金利の上昇による返済負担の増加を避けたい人には、固定金利型住宅ローンが適しています。契約時に決まった金利が返済期間中ずっと続くため、金利変動の影響を受けず、安心して返済を続けることができます。特に長期ローンでは、金利上昇による家計への影響を回避できる点が大きなメリットです。リスクを抑え、安定した返済計画を重視する方にとって、固定金利は信頼できる選択肢と言えるでしょう。

子育てや教育費など、将来の支出が見込まれる人

子育てや教育費、老後資金など、将来的に大きな支出が予想される家庭には、返済額が一定の固定金利型住宅ローンが安心です。毎月の返済額が変わらないため、長期的な資金計画が立てやすく、家計の安定につながります。金利変動による不安がなく、将来のライフイベントに備えた計画的な返済が可能です。安定した生活設計を重視する家庭にとって、固定金利は信頼できる選択肢と言えるでしょう。

変動金利とは?メリット・デメリットを徹底解説

変動金利とは、住宅ローンの返済期間中に金利が変動するタイプの金利です。一般的には半年ごとに金利が見直され、5年ごとに返済額が再計算される仕組みになっています。つまり、契約時の金利がずっと続くわけではなく、将来的に金利が上がる可能性もあるのが特徴です。

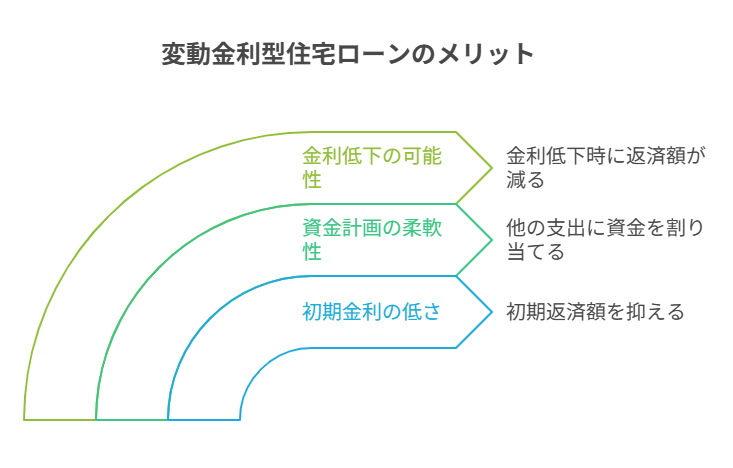

変動金利のメリット

- 金利が低めに設定されている

- 初期負担が軽く、資金計画が立てやすい

- 金利が下がれば返済額も減る可能性がある

金利が低めに設定されている

変動金利型住宅ローンは、固定金利型に比べて初期の金利が低めに設定される傾向があります。そのため、借入当初の月々の返済額を抑えることができ、同じ収入でも借入可能額が増えるケースがあります。短期的な返済負担を軽減したい方や、初期費用を抑えたい方にとっては魅力的な選択肢です。ただし、将来的な金利上昇のリスクもあるため、金利動向に注意しながら慎重に検討する必要があります。

初期負担が軽く、資金計画が立てやすい

変動金利型住宅ローンは、初期の金利が低く設定されるため、借入当初の返済額を抑えることができます。その分、住宅購入時に必要な諸費用やリフォーム費用など、他の支出に資金を回しやすくなり、手元資金を温存したい方にとっては大きなメリットです。柔軟な資金計画を立てたい方や、短期的な返済負担を軽減したい方に適しており、初期コストを重視する方にとって魅力的な選択肢と言えるでしょう。

金利が下がれば返済額も減る可能性がある

変動金利型住宅ローンは、市場金利の動向に応じて金利が変化するため、金利が下がった場合には返済額も減る可能性があります。これにより、総返済額を抑えられるチャンスが生まれ、金利の下落局面では有利に働くことがあります。経済状況や金融市場の動向に敏感で、柔軟な返済計画を立てたい方にとっては魅力的な選択肢です。ただし、金利上昇のリスクもあるため、慎重な判断が求められます。

変動金利のデメリット

- 金利上昇リスクがある

- 返済額が変動するため、長期的な予測が難しい

- 精神的な不安が残る

金利上昇リスクがある

変動金利は市場金利の動向に応じて返済額が変動するため、将来的に金利が上昇すると月々の返済額が増える可能性があります。特に長期の住宅ローンでは、金利上昇による負担が家計に大きな影響を与えることも。収入が安定していない場合や、余裕のない資金計画を立てている場合には、金利上昇が生活に直結するリスクとなるため、慎重な判断が求められます。

返済額が変動するため、長期的な予測が難しい

変動金利では返済額が一定ではないため、将来の支出計画が立てづらくなります。教育費や老後資金など、長期的なライフイベントに備えるためには安定した支出管理が重要ですが、金利の変動によって返済額が増減することで、資金のバランスが崩れる可能性があります。特に家計を長期的に見通したい人にとっては、不確定要素が多く、計画が難しくなる点がデメリットです。

精神的な不安が残る

変動金利は金利の動向に左右されるため、将来の返済額が読めず、精神的な不安を感じる人も少なくありません。金利が上がるたびに家計への影響を心配する必要があり、安心して生活を送ることが難しくなる場合もあります。特に安定志向の方や、長期的な安心感を重視する方にとっては、変動金利の不確実性がストレスの要因となることがあります。

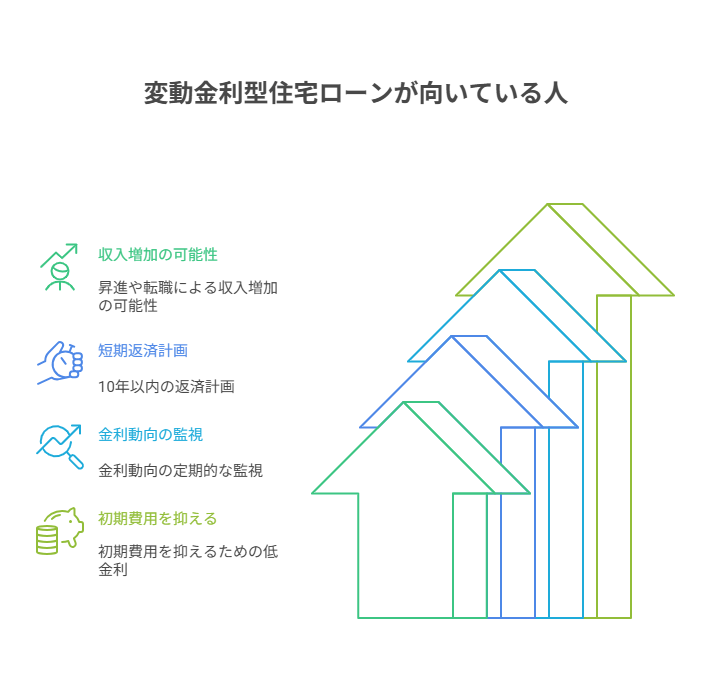

変動金利が向いている人

- 今後の収入増加が見込める人(昇進・転職など)

- 短期間での返済を予定している人(10年以内など)

- 金利の動向を定期的にチェックできる人

- 初期費用を抑えて、他の資金に余裕を持たせたい人

今後の収入増加が見込める人(昇進・転職など)

変動金利は将来的に金利が上昇する可能性があるため、収入の増加が見込める人に向いています。昇進や転職によって収入が安定的に増える予定がある場合、多少の返済額の増加にも対応しやすく、金利が低いうちは返済負担を軽減できるメリットがあります。将来の収入に余裕が生まれることで、金利変動によるリスクを受け入れやすく、資金計画にも柔軟性を持たせることが可能です。

短期間での返済を予定している人(10年以内など)

変動金利は短期間での返済を予定している人に適しています。一般的に固定金利よりも初期の金利が低いため、返済期間が短ければ金利上昇の影響を受けにくく、総返済額を抑えることが可能です。10年以内の返済を計画している場合、金利の変動リスクよりも低金利の恩恵を受けやすく、効率的な資金運用が期待できます。短期的な返済を前提とした堅実な計画がある人には有利な選択肢です。

金利の動向を定期的にチェックできる人

変動金利は金利の変化に応じて返済額が変動するため、経済や金融の情報に関心があり、金利の動向を定期的にチェックできる人に向いています。市場の動きに敏感で、必要に応じて借り換えや固定金利への切り替えなどの判断ができる人であれば、変動金利のメリットを最大限に活かすことができます。情報収集と判断力に自信がある人には、柔軟な対応が可能な変動金利が適しています。

初期費用を抑えて、他の資金に余裕を持たせたい人

変動金利は固定金利に比べて金利が低く設定されているため、借入当初の返済額を抑えることができます。その分、教育費や生活費、予備資金など他の支出に余裕を持たせたい人にとっては魅力的な選択肢です。初期の資金負担を軽減し、資金を柔軟に活用したいと考える人には、変動金利が適しています。ただし、将来的な金利上昇に備えたリスク管理も忘れずに行う必要があります。

変動金利には「店頭金利」と「優遇金利」があり、実際に適用される金利は金融機関によって異なります。契約前には、金利の仕組みや見直しルールをしっかり確認することが、後悔しない住宅ローン選びにつながります。

固定金利と変動金利の違いを比較表で整理

住宅ローンを選ぶ際に最も重要なのが、「固定金利と変動金利の違い」を正しく理解することです。どちらにもメリット・デメリットがあり、ライフスタイルや収入状況によって適した選択肢は異なります。

主要な比較ポイント

ここでは、主要な比較ポイントを表にまとめて、両者の違いを分かりやすく整理します。

| 比較項目 | 固定金利 | 変動金利 |

| 金利の変動 | なし(契約時の金利が返済終了まで固定) | あり(半年ごとに見直し、5年ごとに返済額変更) |

| 初期金利水準 | 高め(安心料として) | 低め(リスクを取る分、優遇される) |

| 返済額の安定性 | 高い(毎月一定) | 低い(将来の金利次第で変動) |

| 金利上昇リスク | なし | あり(返済額が増える可能性) |

| 家計管理のしやすさ | しやすい | 難しい(予測が必要) |

| 向いている人 | 安定収入・長期計画重視・安心感を求める人 | 短期返済・収入増加見込み・金利動向に敏感な人 |

このように、固定金利は「安心感」、変動金利は「初期負担の軽さ」が特徴です。どちらが「得」かは一概には言えず、金利の動向やライフプランによって判断する必要があります。

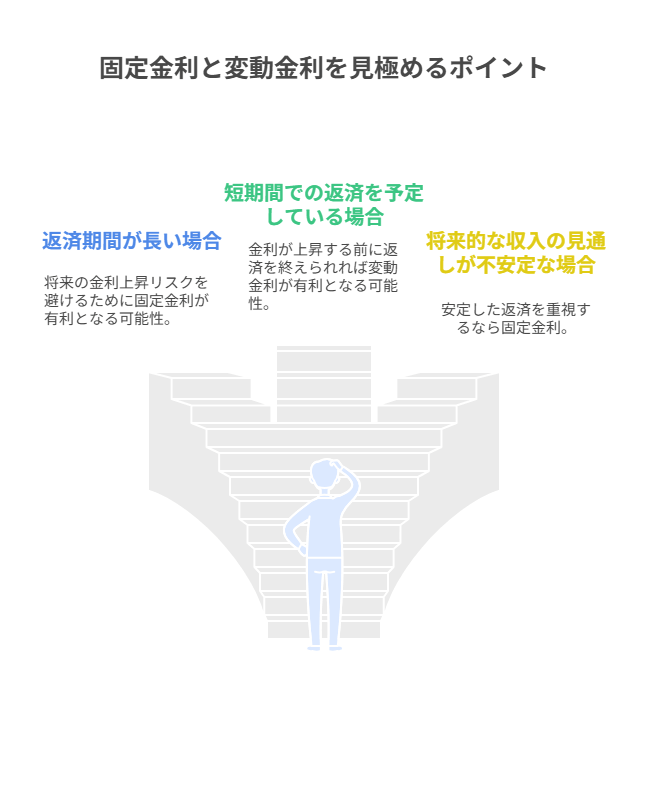

固定金利と変動金利を見極めるポイント

返済期間が長い場合

住宅ローンの返済期間が20年、30年と長期にわたる場合、将来的な金利の上昇リスクを考慮する必要があります。変動金利は当初の金利が低くても、将来の経済状況によって返済額が増える可能性があります。そのため、長期返済を予定している方には、金利が一定で返済計画が立てやすい固定金利の方が安心で有利になるケースが多いです。

短期間での返済を予定している場合

10年以内など短期間での完済を目指す場合は、変動金利の低金利メリットを活かせる可能性があります。金利が上昇する前に返済を終えられれば、総返済額を抑えることができるためです。ただし、金利が急激に上昇した場合のリスクもあるため、返済計画に余裕があるかどうかを見極めることが重要です。

将来的な収入の見通しが不安定な場合

転職や独立、育児・介護などで将来の収入が不安定になる可能性がある場合は、毎月の返済額が一定の固定金利を選ぶと安心です。変動金利は金利の変動により返済額が増えるリスクがあるため、収入が不安定な状況では家計に大きな負担となる可能性があります。安定した返済を重視するなら固定金利が適しています。

また、金融機関によっては「固定期間選択型」や「ミックス型(固定+変動)」などの選択肢もあります。これらは、固定金利と変動金利のメリットを組み合わせた商品であり、柔軟な返済計画を立てたい方におすすめです。

金利タイプの選び方|ライフプラン別おすすめ

「固定金利と変動金利、結局どちらが自分に合っているのか分からない…」という声は、初めて住宅を購入する方からよく聞かれます。金利タイプの選び方は、単に金利の高低だけでなく、ライフプランや収入の安定性、将来の支出予定などを踏まえて判断することが重要です。

ここでは、代表的なライフスタイル別に、どの金利タイプが向いているかを整理してみましょう。

ライフスタイル

子育て世帯の場合

教育費や生活費など、将来的な支出が増える可能性が高い子育て世帯には、固定金利がおすすめです。毎月の返済額が一定であるため、家計管理がしやすく、金利上昇による不安もありません。

おすすめ理由

- 教育費とのバランスを取りやすい

- 長期的な支出計画に対応しやすい

- 安定した返済で精神的な安心感がある

共働き世帯の場合

収入が複数ある共働き世帯は、ある程度の金利変動リスクを許容できるため、変動金利を選ぶことで初期負担を軽減できます。特に短期間での返済や繰り上げ返済を予定している場合は、変動金利のメリットが大きくなります。

おすすめ理由

- 初期の返済額を抑えられる

- 繰り上げ返済で利息負担を軽減できる

- 金利動向をチェックしながら柔軟に対応可能

単身者・DINKs(子なし共働き)世帯の場合

将来的なライフプランが未定であったり、転職や転居の可能性がある場合は、変動金利で柔軟な資金計画を立てるのが有効です。ただし、金利上昇リスクには注意が必要です。

おすすめ理由

- 初期費用を抑えて資金を他に回せる

- ライフスタイルの変化に対応しやすい

- 金利が低い期間に返済を進められる

定年退職が近い世帯・シニア層の場合

収入が年金中心になるシニア層には、固定金利が安心です。返済額が一定であるため、限られた収入の中でも安定した返済が可能です。

おすすめ理由

- 収入が変動しないため、返済額も一定が望ましい

- 金利上昇リスクを避けられる

- 老後の生活設計が立てやすい

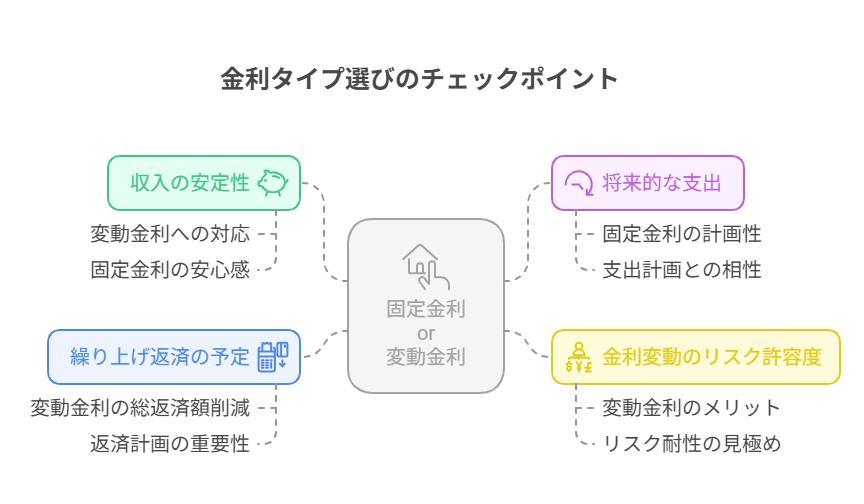

金利タイプ選びのチェックポイント

では、こここ一度、金利タイプ選びのチェックポイントを整理しておきます。

収入の安定性はあるか?

住宅ローンの返済は長期にわたるため、安定した収入があるかどうかは重要な判断材料です。収入が安定していれば、変動金利による金利上昇リスクにもある程度対応できますが、収入が不安定な場合は、毎月の返済額が一定の固定金利を選ぶことで、家計の見通しが立てやすくなり安心です。

将来的な支出(教育費・老後資金など)はどれくらいか?

子どもの教育費や老後資金など、将来的に大きな支出が見込まれる場合は、住宅ローンの返済額が変動するリスクを避けることが重要です。固定金利であれば返済額が一定のため、将来の支出計画を立てやすく、家計のバランスを保ちやすくなります。支出の見通しと金利タイプの相性を見極めましょう。

金利の変動に対してどれだけリスクを取れるか?

変動金利は金利が低い分、将来的な上昇リスクを伴います。金利が上がれば返済額も増えるため、リスク許容度が低い方には不向きです。一方、金利の動向に柔軟に対応できる余裕がある方や、短期間での返済を予定している方には、変動金利のメリットを活かせる可能性があります。自分のリスク耐性を見極めましょう。

繰り上げ返済の予定はあるか?

将来的にまとまった資金で繰り上げ返済を行う予定がある場合、変動金利の方が総返済額を抑えられる可能性があります。特に短期間での返済を目指す場合は、低金利の恩恵を受けやすくなります。ただし、返済期間が長引く場合や繰り上げ返済が難しい場合は、固定金利の方が安心です。返済計画に応じて選びましょう。

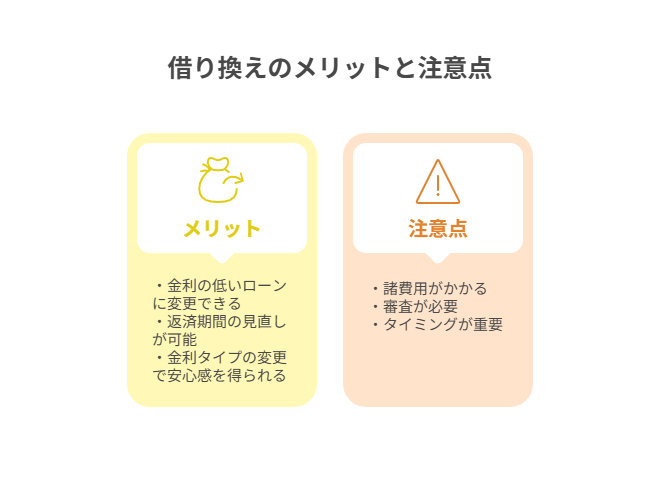

金利タイプの変更はできる?借り換えのポイント

住宅ローンを契約した後でも、「やっぱり固定金利にしておけばよかった」「変動金利の方が得だったかも」と感じることは少なくありません。そんなときに検討されるのが「住宅ローンの借り換え」です。借り換えによって、金利タイプの変更(固定金利から変動金利へ、またはその逆)が可能になります。

金利タイプの変更は「借り換え」で対応

住宅ローンの契約後に金利タイプを変更するには、基本的に「借り換え」という手続きが必要です。借り換えとは、現在の住宅ローンを一括返済し、新たなローン契約を結ぶことを指します。これにより、金利タイプだけでなく、金利水準や返済期間なども見直すことができます。

借り換えのメリット

- 金利の低いローンに変更できる:金利が下がったタイミングで借り換えれば、総返済額を大きく減らせる可能性があります。

- 返済期間の見直しが可能:ライフプランに合わせて、返済期間を短縮または延長できます。

- 金利タイプの変更で安心感を得られる:変動金利から固定金利に変更することで、将来の金利上昇リスクを回避できます。

借り換えの注意点

- 諸費用がかかる:事務手数料、保証料、登記費用などが発生するため、借り換えによるメリットが費用を上回るかを確認する必要があります。

- 審査が必要:新たなローン契約には、収入や信用情報などの審査が伴います。

- タイミングが重要:金利が下がったタイミングや、残りの返済期間が長いほど借り換えの効果が大きくなります。

借り換えの判断ポイント

- 現在の金利と借り換え先の金利差が0.5%以上あるか?

- 残りの返済期間が10年以上あるか?

- 借り換えにかかる諸費用を回収できるか?

これらの条件を満たす場合、借り換えによる金利タイプの変更は有効な選択肢となります。

金利タイプの変更

固定金利から変動金利への変更(固定→変動)

固定金利は、借入時に決めた金利が返済期間中ずっと変わらないため、将来の金利上昇リスクを回避できるという安心感があります。しかし、経済状況によっては、固定金利よりも変動金利の方が大幅に低くなる局面が存在します。

たとえば、景気が低迷し、日銀が金融緩和政策を継続しているような状況では、市場金利が下がり続ける傾向にあります。このような局面では、変動金利の水準が固定金利よりも大幅に低くなるため、借り換えによって返済額を抑えることが可能になります。

変動金利から固定金利への変更(変動→固定)

変動金利は、借入当初の金利が非常に低く設定されているため、短期的には返済負担を軽減できるというメリットがあります。しかし、金利は半年ごとに見直されるため、将来的に金利が上昇すれば、返済額が増加するリスクがあります。

特に、インフレ傾向が強まり、日銀が利上げに転じる兆しが見えた場合には、変動金利のままでは家計に大きな影響を及ぼす可能性があります。こうした局面では、固定金利に切り替えることで、将来の金利上昇リスクを回避し、返済計画を安定させることができます。

金利タイプの変更は、単なる金利差の比較だけでなく、家計全体の見直しや将来設計の再構築にもつながる重要な判断です。たとえば、子どもの進学、転職、親の介護など、ライフイベントに応じて返済計画を柔軟に見直すことが求められます。

また、借り換えに伴って団体信用生命保険の見直しや、金融機関のサービス内容の比較も行うことで、より自分たちに合ったローン環境を整えることができます。

2025年現在の住宅ローン金利動向と今後の見通し

住宅ローンを検討するうえで、現在の金利動向と今後の見通しを把握することは非常に重要です。2025年は、日銀の政策変更や世界経済の影響により、金利の動きが注目されています。ここでは、固定金利と変動金利の最新状況と、今後の予測について解説します。

2025年8月時点の住宅ローン金利水準

- 変動金利(大手銀行):0.590~0.925%

- 固定金利(フラット35):1.870%

変動金利は依然として低水準を維持していますが、2024年以降、日銀の利上げにより基準金利は上昇傾向にあります。固定金利も、長期金利の上昇に伴い、2022年以降から徐々に上昇しています。

金利上昇の背景と影響

- 日銀の政策金利:2025年1月に0.5%へ利上げ。6月は利上げを見送り

- 変動金利の影響:短期金利に連動するため、政策金利の変化が即座に反映される

- 固定金利の影響:長期金利(10年国債利回り)に連動し、市場の期待やインフレ見通しに左右される

このように、変動金利は短期的な政策に敏感であり、固定金利は長期的な経済見通しに影響されるという違いがあります。

今後の住宅ローン金利の見通し

専門家の見解によると、今後の金利は以下のように推移する可能性があります:

- 変動金利:段階的に上昇する見込み。ただし急激な上昇は避けられる傾向

- 固定金利:長期的には上昇傾向。市場金利の動向次第で変動あり

特に、日銀の金融政策が今後も利上げを継続する場合、住宅ローンの適用金利も上昇する可能性が高いと予想されています。

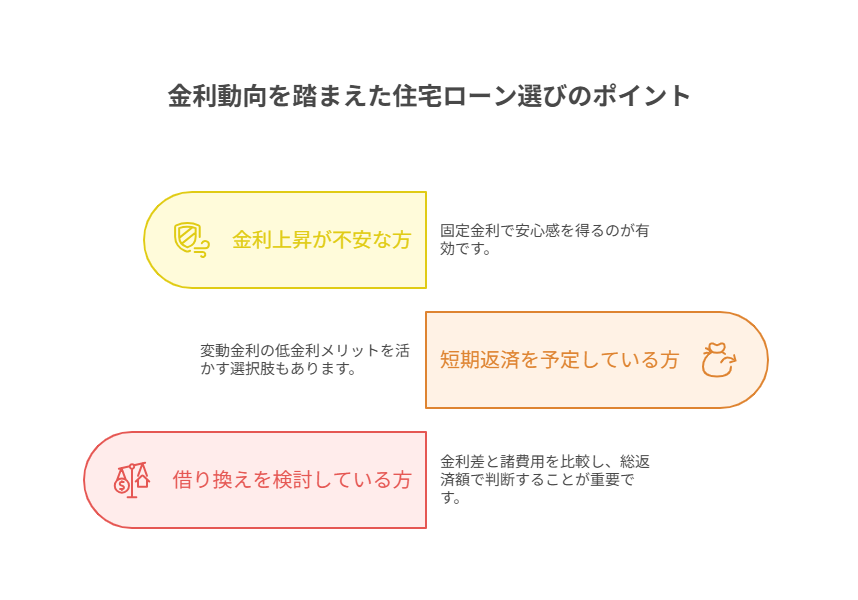

金利動向を踏まえた住宅ローン選びのポイント

今後の金利上昇が不安な方

将来的な金利上昇が心配な方には、返済額が一定で変動しない固定金利型の住宅ローンが適しています。特に長期返済を予定している場合、金利上昇による負担増を避けられるため、安心して返済計画を立てることができます。

短期返済や繰り上げ返済を予定している方

短期間での返済や積極的な繰り上げ返済を考えている方には、変動金利型の住宅ローンが有利です。初期の金利が低いため、総返済額を抑えられる可能性があります。ただし、金利変動リスクを理解した上で選択することが重要です。

借り換えを検討している方

住宅ローンの借り換えを検討する際は、現在の金利と借り換え後の金利差だけでなく、手数料や保証料などの諸費用も含めて総返済額で比較することが大切です。長期的な視点で、実質的な負担が軽減されるかを見極めましょう。

住宅ローン選びは、金利動向だけでなく、自身のライフプランや返済戦略に応じた判断が求められます。固定金利で安心を得るか、変動金利で低金利の恩恵を受けるか、借り換えで負担を軽減するか。それぞれの選択肢の特徴を理解し、総合的に最適なローンを選ぶことが重要です。

よくある質問(Q&A形式)

住宅ローンの金利タイプについては、多くの方が似たような疑問を抱えています。ここでは、固定金利と変動金利の違いや、金利タイプの選び方に関するよくある質問をQ&A形式でまとめました。

Q1. 固定金利と変動金利、どちらが得ですか?

A. 一概に「どちらが得」とは言えません。

変動金利は初期の金利が低いため、短期的には返済額を抑えられる可能性があります。一方、固定金利は金利上昇リスクを避けられるため、長期的な安心感があります。ライフプランや収入の安定性、金利動向を踏まえて判断することが重要です。

Q2. 変動金利で返済額が急に増えることはありますか?

A. 急激な増加は制度上抑えられていますが、可能性はゼロではありません。

多くの金融機関では「5年間は返済額据え置き」「返済額の上昇は1.25倍まで」などのルールがあります。ただし、金利が大きく上昇した場合、元金の減りが遅くなり、総返済額が増える可能性があります。

Q3. 金利タイプは途中で変更できますか?

A. 原則として契約後の変更はできませんが、「借り換え」で対応可能です。

住宅ローン契約後に金利タイプを変更したい場合は、他の金融機関で新たなローンを組み直す「借り換え」が必要です。借り換えには諸費用がかかるため、メリットとデメリットを比較して判断しましょう。

Q4. 固定期間選択型って何ですか?

A. 一定期間だけ金利が固定されるタイプです。

「固定期間選択型」は、3年・5年・10年などの期間だけ金利を固定し、その後は変動金利になる仕組みです。固定金利の安心感と、変動金利の柔軟性を両立できるため、人気のある選択肢です。

Q5. 金利が上がる前に契約した方がいいですか?

A. 金利上昇が予想される場合は、早めの契約が有利です。

特に固定金利は契約時の金利がそのまま適用されるため、金利が上がる前に契約することで、将来的な返済額を抑えることができます。ただし、焦って契約するのではなく、総返済額やライフプランを踏まえた判断が必要です。

まとめ:自分に合った金利タイプを選ぶために

住宅ローンの金利タイプ選びは、住宅購入における最も重要な判断のひとつです。固定金利と変動金利の違いを理解し、自分のライフスタイルや将来設計に合った選択をすることで、安心して長期の返済を続けることができます。

本記事では、以下のポイントを中心に解説してきました。

- 固定金利は「安心感」と「返済額の安定性」が魅力

- 変動金利は「初期負担の軽さ」と「金利低下の恩恵」が特徴

- 金利タイプの選び方は、ライフプランや収入の安定性によって異なる

- 金利タイプの変更は借り換えで対応可能

- 2025年の住宅ローン金利は上昇傾向にあり、慎重な判断が必要

- よくある疑問(Q&A)を通じて、金利選びの不安を解消

これらの情報をもとに、まずは自分自身の状況を整理してみましょう。

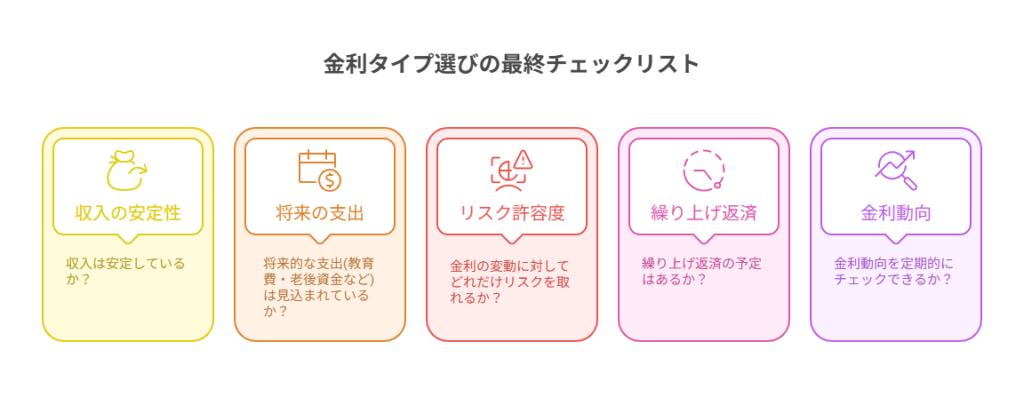

金利タイプ選びの最終チェックリスト

今までの内容を踏まえまして、最終チェックリストを掲載します。

このチェックリストを活用して、自分に合った金利選択をしてみて下さい。

専門家への相談も視野に

住宅ローンは数十年にわたる契約です。迷ったときは、金融機関のローン担当者やファイナンシャルプランナーなど、専門家に相談するのも有効です。

最後に

「金利タイプの選び方」は、正解がひとつではありません。大切なのは、自分の生活に合った選択をすることです。この記事が、あなたの住宅購入とローン選びの一助となれば幸いです。

金利の選択以外にも、住宅購入(不動産購入)には、多くの疑問がつきものです。下記ブログも是非参照して下さい。